クレジットカードの中には、大学生から利用できるカードや学生限定の特典が付いたカードがあります。

一般カードよりもお得なサービスを受けられるため、1枚持っていて損はありません。

この記事ではカード選びのポイントとおすすめなカード、利点と欠点を紹介します。

この記事でわかること

- 大学生がクレジットカードを選ぶ際の4つのポイント

- 大学生から利用できる学生におすすめなクレジットカード6選

- 大学生がクレジットカードを持つ利点と欠点

今回の記事により、自分に合うクレジットカードが見つかります。

大学生がクレジットカードを選ぶ際の4つのポイント

大学生がクレジットカードを選ぶ際のポイントは、以下の4つです。

- 年会費が無料

- 学生限定の特典がある

- 還元率が高い

- 海外旅行保険の付帯サービスが付いている

日本クレジット協会が実施したアンケートによると、大学生のクレジットカード所持率は61.1%、そのうちの約8割が自分名義のカードを所持しています。

学生でもクレジットカードが作れるか不安な人もいるかもしれませんが、学生専用のカードや若年層向けのカードは一般カードよりも、審査に通過する可能性が高い傾向があります。

2022年4月1日に施行された民法の一部を改正する法律により成年年齢が18歳に引き下げられたため、18歳以上の大学生であれば誕生日の翌日から申し込みが可能です。

ここからはカード選びのポイントについて、1つずつ詳しく解説していきます。

持っていて損のない年会費無料のカードがおすすめ

クレジットカードを初めて作る人は、あまり使う機会がなくても費用がかからず、持っていても損しない年会費無料のカードがおすすめです。

年会費のかかるカードのほうがサービス内容が充実している傾向がありますが、日常生活だけでは利用しないサービスも多く、使わないと年会費の分を損してしまいます。

年会費が無料でも特典や海外旅行保険の付帯サービスがあるなど、内容の充実したカードもあるため、年会費無料のカードを選びましょう。

クレジットカードの中には、学生限定の特典が付いているカードもあります。

学生限定の特典があるカードは大学生への恩恵が大きい

クレジットカードの学生限定の特典を受けられるのは、大学生ならではの利点です。

ポイント還元率のアップやキャッシュバックなど、各カード会社によって特典の内容が異なります。

学生専用のカードには申込可能な年収額が設定されていない物もあり、審査では年収よりも携帯電話の過去の支払いに延滞がないかなどが重視される傾向です。

文部科学省は学生の経済的支援への政策を発表しており、カード会社はその方針に従って、学生への審査基準を緩和し優遇するサービスを提供しています。

以下は、平成26年8月29日に発表された「学生への経済的支援の在り方について」に記載されている内容です。

奨学金や授業料の減免をはじめとする学生等への経済的支援は、憲法及び教育基本法で保障されている教育の機会均等を実現するために国が責任を持って取り組むべき責務である。

引用元:学生への経済的支援の在り方について|文部科学省 ホームページ

カード会社が提供する学生専用カードの特典には、学生を経済的に支援する一面もあります。

カード選びにおいて、ポイントの還元率も重要な要素の1つです。

効率的にポイントを貯めたい人は還元率1%以上のカードを選ぶ

還元率が高いほど効率的にポイントを貯められるため、高還元の目安である還元率1%以上のカードがおすすめです。

例えば月に5万円で12ヶ月分支払った場合のポイントは還元率0.5%では3,000円分、1.0%では6,000円分のため、ポイントが2倍となります。

ポイントは買い物時の支払いや他社のポイントへの変換、電子マネーへの交換など、さまざまな使い道があります。

自分がよく利用する店の還元率が高いほどポイントも貯まりやすくなるため、ポイントの対象店舗に合わせたカード選びも大切です。

よく買い物するお店や通販サイトを把握し、利用頻度の高い店舗のポイント還元率が高いカードを選びましょう。

海外旅行や卒業旅行に使う目的でクレジットカードを作る場合は、海外旅行保険の付帯サービスの付いているカードが向いています。

海外旅行や卒業旅行には海外旅行保険付きのカードが最適

海外旅行や卒業旅行で利用するためのカードは、海外旅行保険の付帯サービスが付いているカードが最適です。

海外旅行傷害保険は、旅行中のけがや病気に対しての電話でのサポートや、保険金が支払われるなどのサービスを受けられます。

海外旅行で使用するためのカードは、海外で利用できる店舗の多い国際ブランドを選ぶ必要があります。

国際ブランドの中で代表的なブランドは、以下の5つです。

- Visa

- Mastercard

- JCB

- American Express

- Diners Club

上記の5つのうち、使用できる国や店舗数の最も多い国際ブランドはVisaとなっており、特にアメリカ圏での利用に有利となります。

Visaに次いで海外での国際競争力が高いのはMastercardとなり、特にヨーロッパ圏での利用に有利です。

国際ブランドに迷う場合は、VisaかMastercardを選ぶと良いでしょう。

ここからは上記の4つのポイントをふまえ、大学生から利用できるおすすめのクレジットカードを紹介していきます。

学生におすすめなクレジットカード6選

大学生から利用できる、学生におすすめなクレジットカードは以下の6つです。

- 三井住友カードNL

- 楽天カードアカデミー

- PayPayカード

- JCBカードW

- 学生専用ライフカード

- セゾンブルー・アメリカン・エキスプレス・カード

これらのカードは、大学生のうちは全て年会費が無料となっています。

6つのうち学生限定の特典があるのは、以下の3つです。

- 三井住友カードNL

- 楽天カードアカデミー

- 学生専用ライフカード

学生限定の割引などはありませんがJCBカードWは入会申込が39歳まで、セゾンブルー・アメリカン・エキスプレス・カードは25歳以下の年会費が無料となります。

通常の還元率が1%以上の高還元のカードは、以下の3つです。

- 楽天カードアカデミー

- PayPayカード

- JCBカードW

海外旅行保険が自動付帯しているのは、学生専用ライフカードとセゾンブルー・アメリカン・エキスプレス・カードです。

海外旅行保険にはカードでの支払いを条件に補償を受けられる利用付帯と、条件なしで補償を受けられる自動付帯があり、自動付帯のカードは無条件で補償の対象となります。

ここからは各カードの特徴を1つずつ解説していきます。

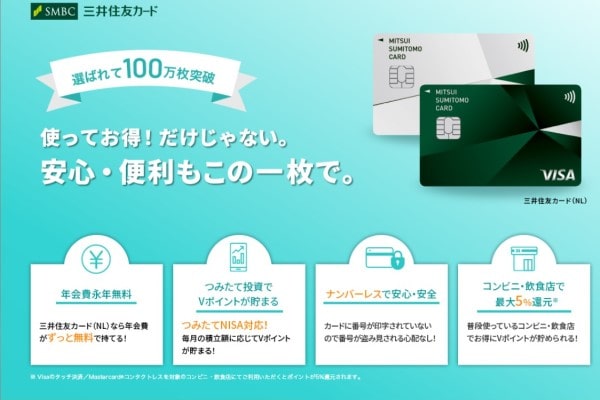

三井住友カードNLは学生特典によりサブスクのポイント還元が最大10%

三井住友カードNLは年会費が永年無料で、学生ポイントという学生限定のサービスを提供しています。

サブスクリプションサービスをカード払いした場合は、最大10%のポイントが還元されるため、効率的にポイントを貯められます。

以下は、通常の0.5%還元に加えて加算される学生ポイントの一覧です。

| 対象となる支払 | ポイント加算 | 対象となるサービス |

|---|---|---|

| サブスクリプクション | 最大+9.5% | amazon、U-NEXT、hulu、dTVなど |

| 携帯料金 | 最大+1.5% | SoftBank、au、docomo、UQmobileなど |

| QRコード決済 | 最大+2.5% | LINE Pay |

| 分割払い手数料 | 全額 | 分割払い、あとから分割の手数料 |

対象とする動画サービスを利用している人やLINE Payでよく支払いする人に最適のカードです。

| カードの名称 | 三井住友カードNL |

|---|---|

| 年会費 | 無料 |

| 学生特典 | 有 |

| 還元率 | 0.5% |

| 海外旅行保険 | 海外旅行傷害保険が利用付帯 (最高2,000万円の補償) |

| 国際ブランド | Visa、Mastercard |

9:00〜19:30の間に申し込み、電話認証と三井住友カードのアプリ「Vpass」の利用により最短5分の即時発行ができます。

即時発行であればカードが手元に到着する前に利用できるため、急ぎでカードが必要な人にも最適です。

セブンイレブンやマクドナルドなどの対象となる店舗でVisaのタッチ決済、またはMastercardのコンタクトレスで支払うと、ポイントが最大で5%還元されます。

三井住友カードNLは、カードの券面に番号の記載がないナンバーレスカードのため、盗み見による不正利用の対策に効果的です。

次に紹介する楽天カードアカデミーも、学生ならではの特典があります。

楽天カードアカデミーは還元率が高く楽天学割が利用できる

楽天カードアカデミーは18歳以上28歳以下の学生のみが申し込める学生専用のカードで、通常のポイント還元率1.0%と高い還元率が魅力です。

さらに18歳以上25歳以下を対象とした、楽天学割というサービスを利用できます。

以下は、楽天学割の特典の一例です。

- 初年度に限り毎週水曜日は楽天ブックスのポイントが4倍

- 楽天トラベルで高速バスの予約をするとポイントが3倍

- 楽天ミュージックで月額980円と同等のサービスを月額480円で利用できる

- 楽天市場の送料無料クーポンやRakutenFashionのクーポンがもらえる

楽天グループの利用でポイント還元率が高くなるため、よく楽天のサービスを利用する人に利点の多いカードです。

| カードの名称 | 楽天カードアカデミー |

|---|---|

| 年会費 | 無料 |

| 学生特典 | 有 |

| 還元率 | 1.0% |

| 海外旅行保険 | 海外旅行傷害保険が利用付帯 (最高2,000万円の補償) |

| 国際ブランド | Visa、JCB |

卒業後は手続きの必要がなく、自動的に楽天カードに切り替わります。

楽天カードにはポイントカード機能も付いており、例えば対象店舗で10,000円を楽天カードで支払った場合200円分のポイントが貯まります。

貯まったポイントは楽天市場での買い物に使えるほか、ANAのマイルや電子マネーの楽天Edyへの交換が可能です。

次に紹介するPayPayカードも、楽天カードアカデミーと同様に高い還元率を誇っています。

PayPayカードはよくPayPayで決済する人に最適

PayPayカードは、クレジットカードの中で唯一PayPayへの直接チャージができます。

年会費も無料のため、よくPayPayで決済する人に最適なカードです。

ポイントの還元率は1.0%となっており、高い水準を誇っています。

| カードの名称 | PayPayカード |

|---|---|

| 年会費 | 無料 |

| 学生特典 | 無 |

| 還元率 | 1.0% |

| 海外旅行保険 | 無 |

| 国際ブランド | Visa、Mastercard、JCB |

申込はクレジットカードを初めて作る人にも申し込みやすい最短5分、3ステップの手続きで完了します。

Yahoo!ショッピングやLOHACOの利用は最大5%のポイントが還元されるため、これらのサービスでよく買い物する人に恩恵の大きいカードです。

ポイントの利用には、PayPayとYahoo! JAPAN IDの連携が必要となります。

券面に番号のないナンバーレスカードのため、安心して利用できます。

カードのデザインは縦型と横型から選択できるほか、シンプルで洗練されたデザインも特徴です。

海外旅行保険は付帯していないため、海外旅行によく行く人や海外での使用を考えている人には向いていません。

次に紹介するJCBカードWも還元率が高く、amazonやセブンイレブン、スターバックスをよく利用する人に利点があります。

JCBカードWは還元率1.0%の高い還元率が魅力

JCBカードWは基本の還元率が1.0%となっており、高い還元率が魅力です。

申込の対象年齢が18〜39歳の若年層向けカードとなっており、39歳までの入会で年会費が永年無料となります。

amazonとセブンイレブンのポイントが3倍、スターバックスカードへのオンライン入金でポイントが最大10倍となるため、これらの店舗をよく利用する人に恩恵の大きいカードです。

| カードの名称 | JCBカードW |

|---|---|

| 年会費 | 無料 |

| 学生特典 | 無 |

| 還元率 | 1.0% |

| 海外旅行保険 | 海外旅行傷害保険が利用付帯(最高2,000万円の補償) ショッピングガード保険 |

| 国際ブランド | JCB |

利用によりOki Dokiポイントが貯まり、貯まったポイントは支払金額への充当や商品への交換、他のポイントへの変換に使用できます。

Apple Payや Google Pay にJCBカードWを設定するとQUICPayの利用が可能となり、スマホを使った非接触決済やカードをかざすだけのタッチ決済にも対応しています。

海外旅行保険のサービスは海外旅行傷害保険とショッピングガード保険が付帯されており、どちらもカードでの支払を条件とする利用付帯のサービスです。

海外旅行でのカードの利用を考えている人には、次に紹介する学生専用ライフカードが有力な候補となります。

学生専用ライフカードは海外での利用額の3%がキャッシュバック

学生専用ライフカードは海外での利用額の3%がキャッシュバックされるため、海外旅行や卒業旅行での利用に有利なカードです。

世界の主要都市20カ所に会員専用窓口のLIFE DESKが設置されており、現地のスタッフによる日本語の海外アシスタンスサービスを受けられます。

海外旅行傷害保険も自動付帯しており、旅行中の事故や後遺傷害などが最高2,000万円まで補償されます。

| カードの名称 | 学生専用ライフカード |

|---|---|

| 年会費 | 無料 |

| 学生特典 | 有 |

| 還元率 | 0.5% |

| 海外旅行保険 | 海外旅行傷害保険が自動付帯 (最高2,000万円の補償) |

| 国際ブランド | Visa、Mastercard |

ライフカードは利用額に応じて還元率が変わるステージ制プログラムを採用しているため、利用額が増えるほど還元率も高くなり効率的にポイントを貯められます。

以下は、ライフカードのステージ制プログラムの一覧です。

| ステージ名 | 年間利用額 | ポイント倍率 |

|---|---|---|

| レギュラーステージ | 年間49万円以下 | 1倍 |

| スペシャルステージ | 年間50万円以上100万円未満 | 1.5倍 |

| ロイヤルステージ | 年間100万円以上200万円未満 | 1.8倍 |

| プレミアムステージ | 年間200万円以上 | 2倍 |

スマホの料金決済への利用により毎月抽選で10人に1人、amazonギフト券500円分が当たります。

通常の還元率は0.5%ですが、誕生月はポイントが3倍、入会後1年間はポイントが1.5倍です。

カード会員保障制度により、盗難や紛失に遭った場合の損害が保障されます。

次に紹介するセゾンブルー・アメリカン・エキスプレスカードは、今回紹介するカードの中で海外旅行傷害保険の補償額が最も高くなっています。

セゾンブルー・アメリカン・エキスプレス・カードは25歳以下の年会費が無料

セゾンブルー・アメリカン・エキスプレス・カードは、25歳以下の年会費が無料です。

海外と国内の旅行傷害保険が自動付帯しており、補償の最高金額は3,000万円までと今回紹介するカードの中で最も高額となっています。

学生限定のポイント還元などはありませんが、25歳以下は年会費無料でさまざまなAMEXのサービスを受けられます。

海外での利用分はポイントが2倍の還元率1%となるため、旅行によく行く人や旅行先での利用を考えている人に最適のカードです。

| カードの名称 | セゾンブルー・アメリカン・エキスプレス・カード |

|---|---|

| 年会費 | 25歳以下は無料 (それ以降は1年につき税込3,300円) |

| 学生特典 | 無 |

| 還元率 | 0.5% |

| 海外旅行保険 | 海外旅行傷害保険が自動付帯 (最高3,000万円の補償) |

| 国際ブランド | AMEX |

国際線を利用した際の手荷物配送や海外用のWi-Fiレンタルの会員特典を受けられるほか、旅行に関するサービスが充実しています。

セゾンブルー・アメリカン・エキスプレス・カードで貯まるポイントは永久不滅ポイントとなっており、有効期限がなく利用が可能です。

amazonやYahoo!ショッピングをはじめ約400店の有名サイトが出店するセゾンポイントモールを経由すると、ポイントが最大30倍となります。

貯まったポイントは、300種類以上の商品との交換やカードの利用金額の支払に充当できます。

インターネット上の不正利用による損害を補償するオンライン・プロテクションというサービスを提供しているため、よく通販で買い物する人も安心です。

ここからは、大学生がクレジットカードを持つ利点と欠点について解説していきます。

大学生がクレジットカードを持つ場合は利点と欠点がある

大学生がクレジットカードを持つ場合は、利点と欠点があります。

大学生がクレジットカードを持つ利点は、主に次の4つです。

- 家計の管理に役立つ

- インターネットでの買い物の支払いに便利

- 手元に現金がなくても買い物できる

- 海外旅行の際も安心

ポイントの還元は現金払いにはない特徴のため、少しでもお得に日々の支払をしたい場合にカード払いは有効な方法となります。

生活の利便性が向上する一方で、クレジットカードには欠点も存在します。

大学生がクレジットカードを持つ欠点は、主に次の2つです。

- 使いすぎてしまう場合がある

- 支払いの延滞などにより信用情報に傷がつく

まずは、大学生がクレジットカードを持つ利点について詳しく解説していきます。

カードの利用明細は家計の管理に役立つ

現金払いでは後で何に使ったかわからなくなる場合がありますが、カードの利用明細は家計簿の代わりとなり、家計の管理に役立ちます。

特に一人暮らしをしている大学生は公共料金や食料品、日用品のカード払いによりそれぞれの項目にいくら使ったか把握が容易となります。

カード会社の公式アプリは、利用明細や貯まったポイントを一目で確認できて便利です。

手書きの家計簿が面倒に感じている人も、カードの利用明細が家計簿の代わりとなります。

カード会社によっては限度額や自分の設定した金額に近づくとメールで通知してくれるサービスもあるため、使いすぎを防げます。

多額の現金を持ち歩く必要がなくなり、銀行やATMに来店する手間がなくなるのも利点の1つです。

ATMは利用する時間帯によって時間外手数料がかかりますが、カード払いは余分な手数料もかかりません。

カード払いはインターネットで買い物する際にも利点があります。

カード払いはインターネットの買い物の支払方法にも便利

カード払いは、インターネットで買い物した代金の支払方法にも便利です。

インターネットの買い物の支払方法にはカード払いのほかに代金引換や後払いなどがありますが、カード払い以外のほとんどの方法は手数料がかかります。

さらに代金引換や後払いは在宅での受取りやコンビニでの支払が必要となるため、手間がかかる欠点もあります。

代金引換は置き配や宅配ボックスの利用ができないため、授業やバイトなどで忙しい学生にはカード払いが便利です。

カード払いには、現金がなくても買い物できるメリットもあります。

クレジットカードにより手元に現金がなくても買い物できる

クレジットカードは月ごとの利用金額を後から支払うため、手元に現金がなくても買い物できます。

飲み会など急な出費で手持ちが少なくなってしまった場合もATMに行く必要がないため、お金のおろし忘れが心配な人や忙しくてATMに行く時間のない人にも向いています。

実際にカードを利用した日からカードの引き落とし日までに期間が空くため、余裕を持った資金の準備が可能です。

支払回数によって手数料はかかりますが、高額な買い物をした場合も分割払いにより月々の負担を軽くできます。

大学生はまとまった収入を得るのが難しいため、一括では払えないがどうしても欲しい物がある場合にカード払いは役立ちます。

海外旅行の予定がある大学生にとって、海外での利便性が高い点も魅力の1つです。

海外旅行や卒業旅行にクレジットカードがあると安心できる

海外旅行や卒業旅行で海外に行く予定がある人は、クレジットカードが1枚あると安心できます。

海外旅行におけるクレジットカードの利点は、主に以下の3つです。

- 現地の通貨が必要最低限で済む

- 別で海外旅行保険に入る必要がない

- 現地でカード会社のサポートを受けられる

カード払いは、多額の通貨を持ち歩く必要がないため盗難対策になります。

余分な為替の両替手数料を削減できるだけでなく、予定外の出費により所持金が少なくなって困る心配もありません。

海外旅行保険のサービスが付帯しているクレジットカードは申込の必要や保険料を支払う必要なく、補償を受けられます。

カード会社の中には、海外でのトラブルに日本語で対応してくれるサポートやスーツケースの無料配送を行うサービスを提供しているところもあります。

海外旅行に向けて新しくカードを作成する場合は、海外で広く使えるVisaかMastercardを国際ブランドに選択し、海外旅行傷害保険の補償が充実したカードを選びましょう。

続いて、大学生がクレジットカードを持つ欠点について解説します。

カード払いにより使いすぎてしまう場合がある

カード払いは手元にお金がなくても買い物できる分、使いすぎてしまう場合があります。

手軽に利用できるため、自分が使いすぎているという危機感を持ちづらいのも1つの要因です。

さらにカード払いの分割払いやリボ払いは利用額を何回かに分けた支払により、負担を軽くできますが、2回以上の分割払いとリボ払いには手数料がかかります。

特にリボ払いの手数料は高額となっており、利息によって支払総額が大幅に増えてしまう可能性があります。

安易に分割払いやリボ払いを利用せず、自分の支払能力に応じた金額を利用しましょう。

支払を延滞してしまうと信用情報に傷がつく

カードの利用代金の支払が遅れると信用情報に記録され、傷がついてしまう可能性があります。

一度傷のついた信用情報を回復させるには5年から長くて10年程かかるため、しっかり管理した上での利用が必要です。

カード払いでは月に利用した金額が支払日にまとめて引き落とされ、アルバイトの収入や仕送りのタイミングによって口座が一時的に残高不足となり、支払が延滞してしまう場合があります。

信用情報に傷がつくと新たにクレジットカードを申し込んだ際に審査に通らない、ローンを組む際の審査に不利になるなどの悪影響を与えます。

利用明細をこまめに確認し、支払が遅れないようにしましょう。

参考オンライン資料

「大学生に対するクレジットカードに関するアンケート(令和元年度)」結果報告書|日本クレジット協会